在宏观经济的调整周期,由于增长预期普遍悲观,资本市场的股票估值总体呈现下行趋势,因此,具备高速成长属性的上市公司数量和业绩成长的速度也呈现相对萎缩之势。在这样的市场环境下,对于缺乏深入行业趋势调研和预测能力的个人投资者而言合肥股票配资公司,选择现金分红率较高且主营业务现金流比较稳定的上市公司作为投资标的,以获得可持续的分红收入作为年度投资收益,不失为一种防御性的投资策略。 沪深两市有哪些现金牛 根据公开披露的财报数据,我们筛选出连续七年现金分红率排名靠前的50家A股上市公司,详见表1。通常而言...

在宏观经济的调整周期,由于增长预期普遍悲观,资本市场的股票估值总体呈现下行趋势,因此,具备高速“成长属性”的上市公司数量和业绩成长的速度也呈现相对萎缩之势。在这样的市场环境下,对于缺乏深入行业趋势调研和预测能力的个人投资者而言合肥股票配资公司,选择现金分红率较高且主营业务现金流比较稳定的上市公司作为投资标的,以获得可持续的分红收入作为年度投资收益,不失为一种防御性的投资策略。

沪深两市有哪些现金牛

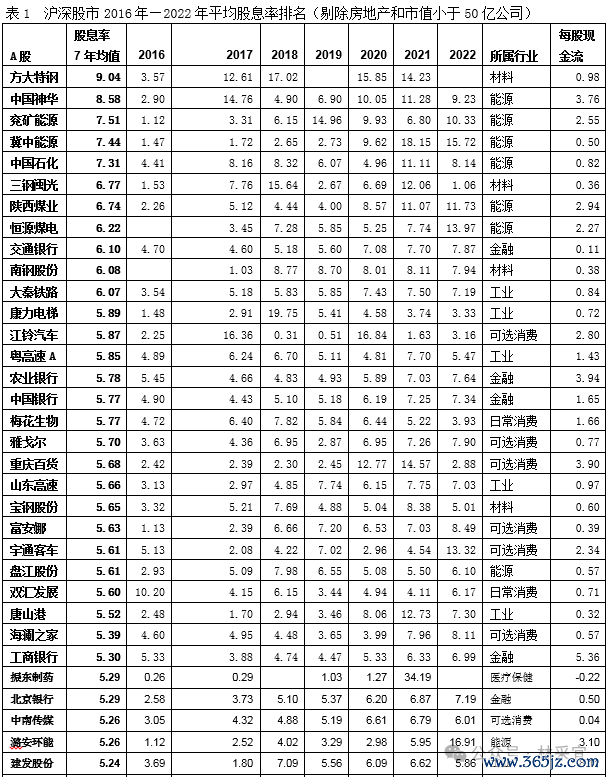

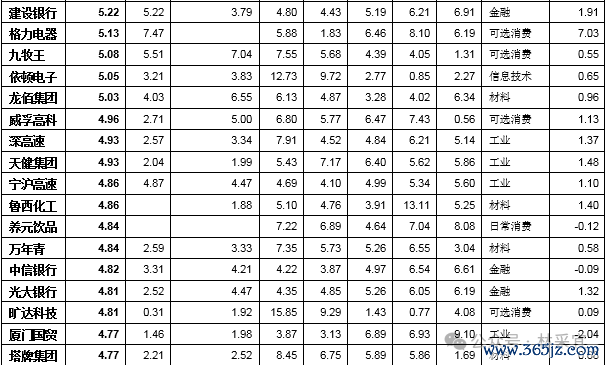

根据公开披露的财报数据,我们筛选出连续七年现金分红率排名靠前的50家A股上市公司,详见表1。通常而言,连续7年高分红的企业都是主营业务比较稳定/现金流充沛的企业,这类企业不仅股息率高,而且收益的稳定性较强。

此外,我们还关注了该企业当下的“每股现金流”,并将其作为未来一年分红的现金流潜力来考量。

1. 股息率=每股股利(税前)/每股市价,市价取自每年最后一个交易日。7年均值为相加值/7

2. 每股经营活动产生的现金流量净额(元)=经营活动现金净流量/总股本

从行业特征来看,最近七年平均股息率排名前50的沪深两股中属于可选消费的有11家,工业企业10家,金融(银行)企业8家,钢铁、水泥等材料企业和能源企业各8家,其余为日常消费(3家)、信息科技(1家)和医疗保健(1家)。股息率排名前10的企业中,除交通银行以外,其余均为能源和钢铁、水泥等材料行业。

从公司属性来看,国有企业占68%,其中地方国有企业20家、中央国有企业14家;民营企业12家,占24%;其余为外资企业(2家)和公众企业(2家)。股息率排名前10的企业中,除第一名方大特钢为民营企业之外,其余均为国有企业。

从分红稳定性来看,2016年至2022年, 该50家企业每年股息率波动不大,其中有43家企业每年按时发放股利。

从未来的分红可行性来看,目前只有振东制药(-0.22)、养元饮品(-0.12)、中信银行(-0.09)和厦门国贸(-2.04)这4家企业最新一期(2023年三季报)的每股经营活动产生的现金流量净额为负值。

港股有哪些现金牛

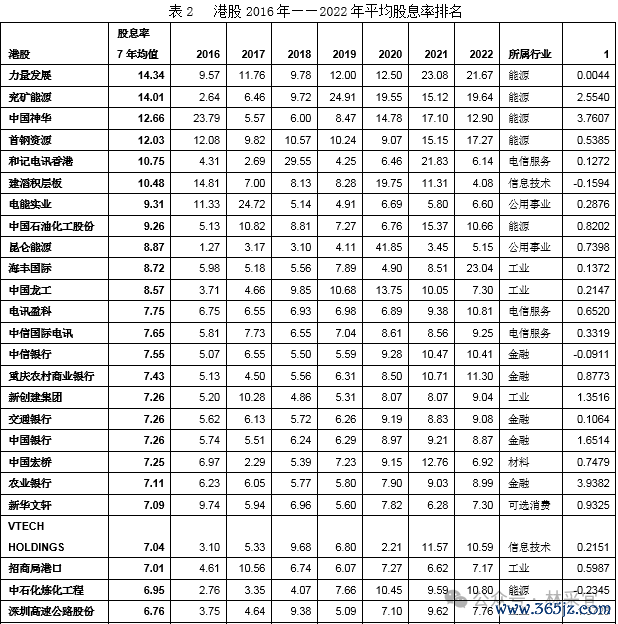

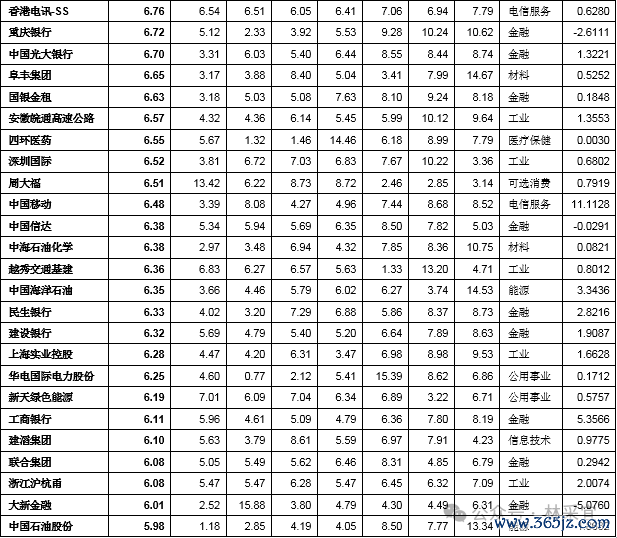

由于港股目前的估值水平低于A股,其股息率排名前五十家上市公司的现金分红率显著高于沪深两市的股票。最近七年,其平均股息率为7.59%,比沪深两市(5.68%)高出33.6%。详见表2。

数据显示,港股高分红的行业分布较A股更为分散,排名前50的港股中金融14家,基本上都是银行;工业企业10家、能源企业8家、电信消费5家,其余为公共事业(4家)、信息科技(3家)、材料(3家)、可选消费(2家)和医疗保健(1家)。股息率排名前10的企业中,能源行业占据一半。

从公司属性来看,国有企业占64%,其中中央国有企业20家、地方国有企业12家;其余为外资企业(8家)、民营企业(5家)、公众企业和其他(5家)。股息率排名前10的企业中,国有企业和外资企业为主,第一名力量发展为外资企业。

从分红稳定性来看,2016年至2022年,50家企业均每年按时发放股利,稳定性优于A股。

从未来分红的可行性来看,只有6家企业最新一期(2023年三季报)的每股经营活动产生的现金流量净额为负值,多属金融行业。

上述研究结论基于上市公司年报的数据分析,不构成投资建议。

(林采宜为中国首席经济学家论坛研究院副院长,张菁为中国首席经济学家论坛研究院研究员)

第一财经获授权转载自微信公众号“首席经济学家论坛”。

举报 文章作者

林采宜

张菁

相关阅读 港股大反弹背后:量化基金、南向资金加仓,长线外资观望

港股大反弹背后:量化基金、南向资金加仓,长线外资观望各路资金行为分化

昨天 21:09 港股,强势回暖

港股,强势回暖港股近期连续上涨,背后的原因包括政策面的利好频发,资金面的显著改善,以及宏观经济预期的向好。

昨天 15:45 假日港股一周又涨近5%,离岸人民币狂拉700点

假日港股一周又涨近5%,离岸人民币狂拉700点一些海外资金正从韩国、日本、印度和美国市场流出。

05-05 21:14 A股盈利恢复一波三折,高层会议释放积极政策信号

A股盈利恢复一波三折,高层会议释放积极政策信号后续政策加力下二季度生产节奏有望加快。预计全年全A(非金融三桶油)净利有望持平上年。

05-05 17:40

05-05 17:40  看待A股,我们可以更加乐观

看待A股,我们可以更加乐观A股4月29日强势突破盘整区合肥股票配资公司,上涨至3100点以上,房地产产业链、新能源板块表现亮眼,创业板指涨幅3.5%,领涨全市场。

04-30 15:50 一财最热 点击关闭